"Si descubro un sector barato, multiplicaré exponencialmente mi dinero en el tiempo"

Está claro que saber identificar un sector caro de uno barato, nos podría llevar a meternos entre los reputados inversores y gurús que son capaces de leer más allá de las líneas que todo el mundo vemos y así si podríamos convertir nuestra cartera en una cartera muy rentable.

En el año 2020 fue una gran oportunidad para invertir, después de la quiebra de Lehman Brothers, fue una gran oportunidad para invertir.

Bien he dicho ya muchas veces, y espero que no suene algo pretensioso, si tuviera que destacar alguna habilidad especial mía, que no un super poder, es la interpretación del mercado.

Como ya he mencionado en muchas ocasiones, la regresión a la media, a lo largo de mis ya más de 14 años invirtiendo, tengo comprobado y testado que funciona. O una manera más coloquial de decirlo, todo lo que sube, tiene que bajar.

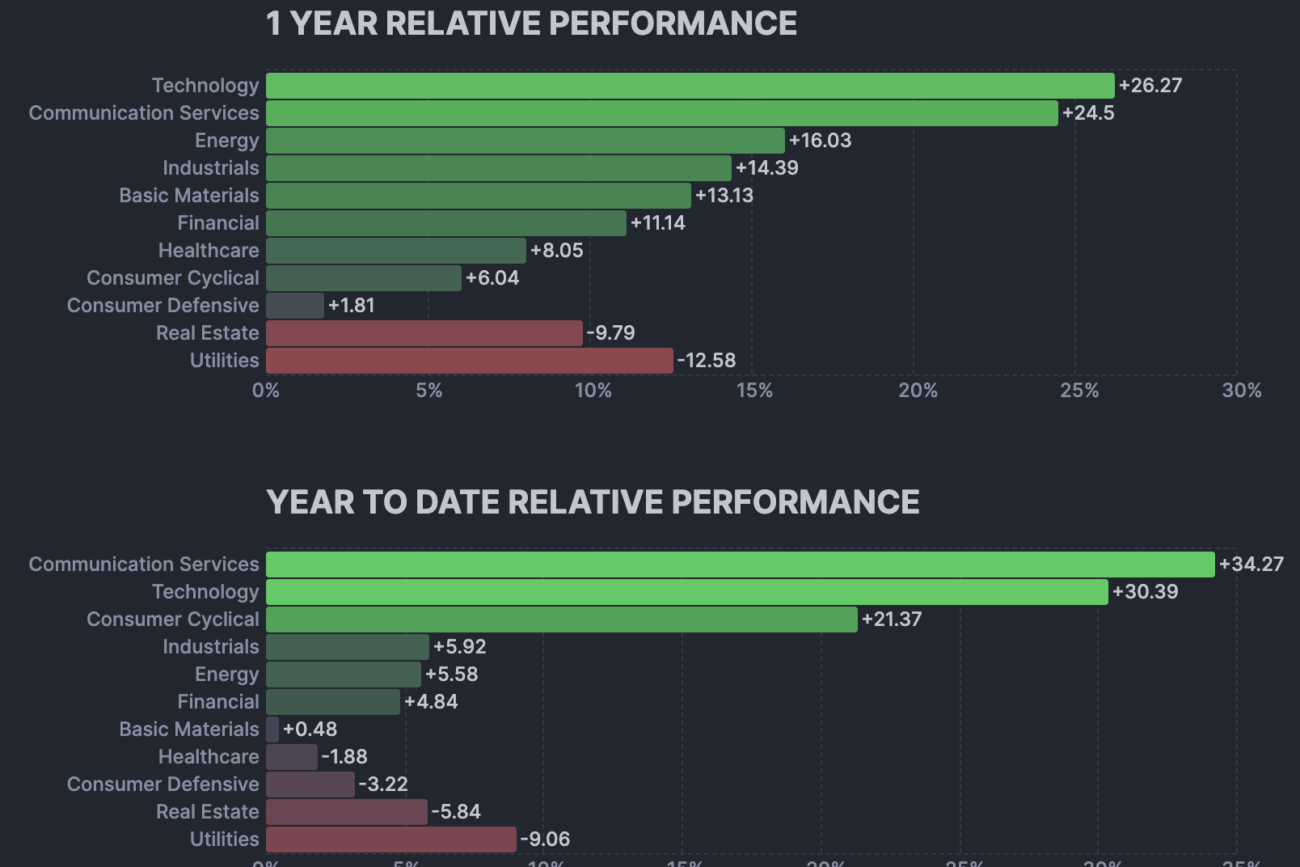

Por lo que una de las formas que tengo de invertir es meterme en algún screen, y observar los sectores para tomar decisiones personales.

Una de las mejores herramientas que utilizo es finviz.com, en el apartado Groups, veremos los sectores que se están comprando y vendiendo, por días, semanas, meses o el último año. Entonces, un buen truco es ver las compañías que se venden y compran y tratar de interpretar por qué sucede eso, y si por un lado el mercado nos está dando una buena oportunidad para invertir, o por otro lado es momento de irnos de un sector.

Como lo normal y lo común es que a la hora de invertir, comprar o vender algo la mayoría de los inversores se equivoquen, hay que ver el mercado con mucha objetividad, es decir, no podemos caer en la facilidad de comprar lo que todo el mundo compra o vender lo que todo el mundo está vendiendo, e incluso si me apuras podría llegar a ser al contrario.

De modo que empezamos el programa hablando de, en qué sectores entraría y en cuales no haciendo una primera vista de este cuadro y una interpretación que nos lleve a tomar las mejores decisiones o las menos malas.

Por cierto decir que el año anterior, es decir, en el año 2021, el panorama pintaba justo al contrario. Las ventas se producían en tecnológicas y se compraba más real state y utilities.

1. No sería el mejor momento para entrar en tecnológicas.

Siendo el año del 2022 el sector que más caía, claro estaba entonces que fue una gran oportunidad para posicionarse en aquellas tecnológicas que volaban durante más de una década y estaban a múltiplos tan sumamente caros y sobrevalorados.

Fue una gran oportunidad que brindó el mercado, siendo así este año 2023, el índice y el sector que más se revalorizó.

Con esto no estoy diciendo que si el año pasado me posicioné en el Nasdaq puesto que vi una gran oportunidad de invertir en un sector barato, lo cual me servirá para tener en los próximos años unas rentabilidades comparadas a su histórico donde a partir de los 10 años espero obtener rentabilidades extraordinarias, e incluso tengo ya pensado que haré con ese dinero. Así es como se traza un plan y un objetivo. No vendiendo para irme a otro sector que yo considero más barato. Eso sería trading o swing trading que sabemos que no es rentable.

Por lo que unos de los sectores que estoy analizando y podrían ser posibles candidatos son las Utilities, puesto que como podemos ver en el gráfico, no olvidéis que los podcast lo podéis obtener en formato leído a través de salvadosporlabolsa.com/blog, La empresa es IREN Spa, con sede italiana y de ticker $IRE, a pesar de que no soy muy simpatizánte de las Utilties, es cierto que hay algo que puede llamar mi atención sobre ellas, es la capacidad que tienen de ser casi un monopolio, si puedes incidir sobre el precio, porque vendes un producto básico y necesario como la luz y además tu cliente final es el estado, pues será más fácil aún incidir sobre el precio, mirad el precio de los campos de fútbol, pistas de pádel o parques, son muy elevados y esto es porque frecuentemente sus clientes son organismo públicos, ayuntamientos, etc… y ya sabéis cuando el dinero no es tuyo, sino que es aportado por todos, te duele menos cerrar presupuestos.

Esta compañía tiene los siguientes puntos fuertes:

-

Con una relación P/E de 9.45 para el año en curso y 8.36 para el próximo año, los múltiplos de ganancias son muy atractivos en comparación con los competidores.

-

En cuanto a los fundamentos, el valor de la empresa en relación a las ventas está en 0.82 para el período actual. Por lo tanto, la empresa está subvaloraba.

-

La empresa parece tener una baja valoración teniendo en cuenta el valor de sus activos contables netos.

-

Los inversores que buscan rendimiento pueden encontrar esta acción interesante.

-

Durante el último año, los analistas han revisado regularmente al alza sus previsiones de ventas para la empresa

-

Las revisiones al alza de las previsiones de ventas reflejan un renovado optimismo entre los analistas que cubren las existencias.

-

La mayoría de los analistas que cubren el archivo recomiendan comprar o sobreponderar la acción.

-

El precio objetivo medio fijado por los analistas que cubren las acciones está por encima de los precios actuales y ofrece un enorme potencial de apreciación.

-

En los últimos cuatro meses, el objetivo de precio promedio de los analistas se ha revisado significativamente al alza.

-

La opinión de los analistas que cubren el tema ha mejorado en los últimos cuatro meses.

-

Las predicciones sobre el desarrollo de los

Puntos débiles

-

El grupo es una de las empresas con las perspectivas de crecimiento más débiles según las estimaciones de los analistas.

-

El grupo muestra un nivel de deuda bastante alto en proporción a su EBITDA.

Otro sector muy parecido pero diferente serían las energías renovables. Veréis si os fijáis en el año 2019 y sobre todo en el 2020, todo era energía renovable, en las inversiones, incluso más que ahora, a pesar de que es el tema central en política o cualquier empresa, pero el auge fue en el año 2020 y el anterior, 2019.

Yo recuerdo claramente un buen círculo de personas que entraban a comprar compañías de renovables, cierto es que los principales índices subían gracias entre otras a ellas, pero debido a la ley de la oferta y la demanda, y todo lo que sube ha de bajar, empezó a descontar caídas en bolsa.

Como es normal, los inversores medios no supieron mantener la presión, y esto hizo que deshicieron posiciones para consolidar la pérdida, y que resulte lo que más nos interesa a nosotros, que caiga el valor.

Si podéis ver las gráficas de las renovables, casi todas han pintado el mismo patrón, una subida vertical, una caída mantenida, hasta algún señalado soporte que mantiene el precio plano hasta ahora.

Adjunto las tres imágenes de las gráficas de algunas de las empresas renovables más importantes:

Estas tres compañías se encuentran a múltiplos baratos con crecimiento y rentabilidad. Aunque Enphase Energy puede ser la más cara de las tres, y con la subida más vertical quizás.

2. El siguiente sector, criptomonedas.

El siguiente sector que podría ser interesante y ojo porque se que puedo ser polémico, sería el sector de las criptomonedas.

Fijaros, ya sabéis que no hay un fundamento en ellas, valen lo que valen porque los inversores están dispuestos a pagar lo que valgan a mercado.

Quizás más que en un sector barato, podríamos estar en un sector olvidado.

y un sector olvidado quiere decir que pasará a valer poco o nada.

Pero hay algo que me inquieta. Las wallets están paradas, insulso en los últimos meses están entrando liquidez, es decir, hay muchos inversores que están esperando. No que estén olvidadas, sino esperando. Esperan a un Bullet a un mercado alcista, como luego se esperará un mercado Bearish, o un mercado bajista. Por lo que podría volver loco a los precios, eso es lo que se espera. Pero no lo que suceda, de modo que si tiramos de hemeroteca, vemos los siguiente:

En 2018 ya ocurría, pinchó el bitcoin, y se olvidaron completamente las criptomonedas, pero completamente. Tanto es así, que mucha gente que descubrió el Bitcoin y las criptomonedas en 2019 creían que eran unos pocos y que nadie sabía qué era eso. pero imaginaros en 2017 que subían hasta los 20K dólares y no se sabía ni cómo comprar, ni nada de su lenguaje.

Fue en 2020, con el siguiente halving cuando estalla, subiendo hasta los 70K dólares, y todo se cubre de staking, usdt, ex change, token… y la mayor farsa de las critpo monedas, los establecoins.

Por lo que la emoción está servida, puesto que creo que el torpe humano, que es lo que somos, tropezando una y otra vez en la misma piedra, si llegara ese bullet o mercado alcista, aquellos que se quedaron fuera está última vez podrían pensar: esta no se me escapa; los que ya están, son grandes pérdidas: habrá quien diga aquí me voy pero, voy a meter más para compensar las pérdidas; Más el porcentaje que podría llevar a entrar a los nuevos cripto-adictos que conocerían en la siguiente moda que son las criptomonedas.

Es que os digo más, en aquel auge de las criptos, había gente que se dedicaban profesionalmente a otros sectores, y conocían esta complicada tecnología pero no tenían ni idea de que era un indexado, un etf o un retorno absoluto, y llegaron a pensar y su gran problema era, que podían hacer para no tributar, la tan abultada rentabilidad, cuando se hicieran millonarios, con mil pavos gracias a esta tecnología que no entendíamos los inversores, pero ellos creían entenderla.

Lo cierto es, que llevamos años intentando matar al bitcoin, y no somos capaces de hacerlo, sigue ahí, sigue ocupando portadas y siendo objeto de estudio por los principales bancos centrales y gobiernos.

3. En último lugar, para aunar todo.

Yo pienso entonces en qué podría hacer para juntar todo esto, hablo de dos sectores, olvidados o baratos, pero que podrían cotizar a unos descuentos interesantes para nuestra cartera.

De modo que pienso en esta empresa Iris Energy . con el ticker de $IREN, una empresa que úne producción de energía renovable, con la minería en Bitcoin, posee tres plantes en Canadá

Dan y Will vieron la oportunidad de capitalizar el exceso de energía renovable y apoyar las redes de energía, mientras construían un negocio rentable en un sector emergente.

El proceso es simple y esencial, tal y como señalan en su página web:

The process is simple and essentially:

Mine Bitcoin

Sell Bitcoin

Pay energy bill and overheads

Sale a bolsa en el año 2022 justo con la opa, s unde más de un 80%, pese que llevemos un +200% en el YTD, podemos dejar de pensar que vino tras una enorme caída.

Por lo que crea un producto que ha caído de precio desde los 70K, Dan y Will lo tenían claro desde el año 2013. Minar Bitcoin, vender bitcoin, pagar gastos.

Empresa interesantísima para un año tan importante para el Bitcoins como lo será el verano de 2024.

Ya se que quiero que sea un podcast atemporal, no se en que momento me estás escuchando, pero es importante tratar este tema.