Cometo un grave error en bolsa, poniendo en peligro mi cartera.

Algo de Click bate tiene esta entrada de Blog, quizás no ha sido tan exagerado como anunciaba, además si te digo la verdad, he creado una cartera, unos patrones, una actitud, que me hacen conocedor del juego del dinero, y esto me permite decir que no es posible que mi cartera se arruine. Pero eso sí. Merece la pena este capítulo puesto que he perdido, varios miles de euros, y de la misma manera que te digo que era inevitable, un error no predecible. si te te puedo contar lo que estuvo de mi mano, como gestioné mi momento de pánico.

Igual que hubieron períodos que me sirvieron para coronarme, donde lo que resalto en cada una de esas situaciones, no fueron, mis análisis personales e individuales que hago, ni mis proyecciones, ni si quiera mi interpretación del mercado. Lo que me ha servido en cada una de las ocasiones, no consolidar pérdidas e incluso salir mucho mejor de esa situación. Fue la psicología de la inversión.

Como ya trabajé en el capítulo 7, la psicología de la inversión supone entre un 80 y un 70% de nuestro éxito, de hecho, como otras veces ya he hablado, el mejor fondo del mundo los inversores perdían dinero, por la sencilla razón de que se dejaban llevar por sus emociones. Hablamos del fondo de Peter Lynch Magellán.

Pues bien, os comento, como muchos sabéis soy o más bien era inversor de Sacyr, fue una estrategia que comencé por allá por el 2018, en la que estuve investigando que tenían una estrategia para reducir su deuda desde un 2.000% hasta un 700%. Pensé que si lo lograba, esta compañía que por entonces no cotizaba en el Ibex 35 y además siempre le quitaban la oportunidad de salir en colectivo español, cuando más cerca estuvo fue en el 2020, pero, Pharma Mar, compañía que llevaba en positivo y deshice posiciones cuando pude descubrir, que sólo vendía noticias, por no decir humo.

Ni que decir tiene que Sacyr abandonó el Ibex 35, en el año 2016. Digamos que este plan estratégico, titulado por la compañía 2021-2025 me convenció.

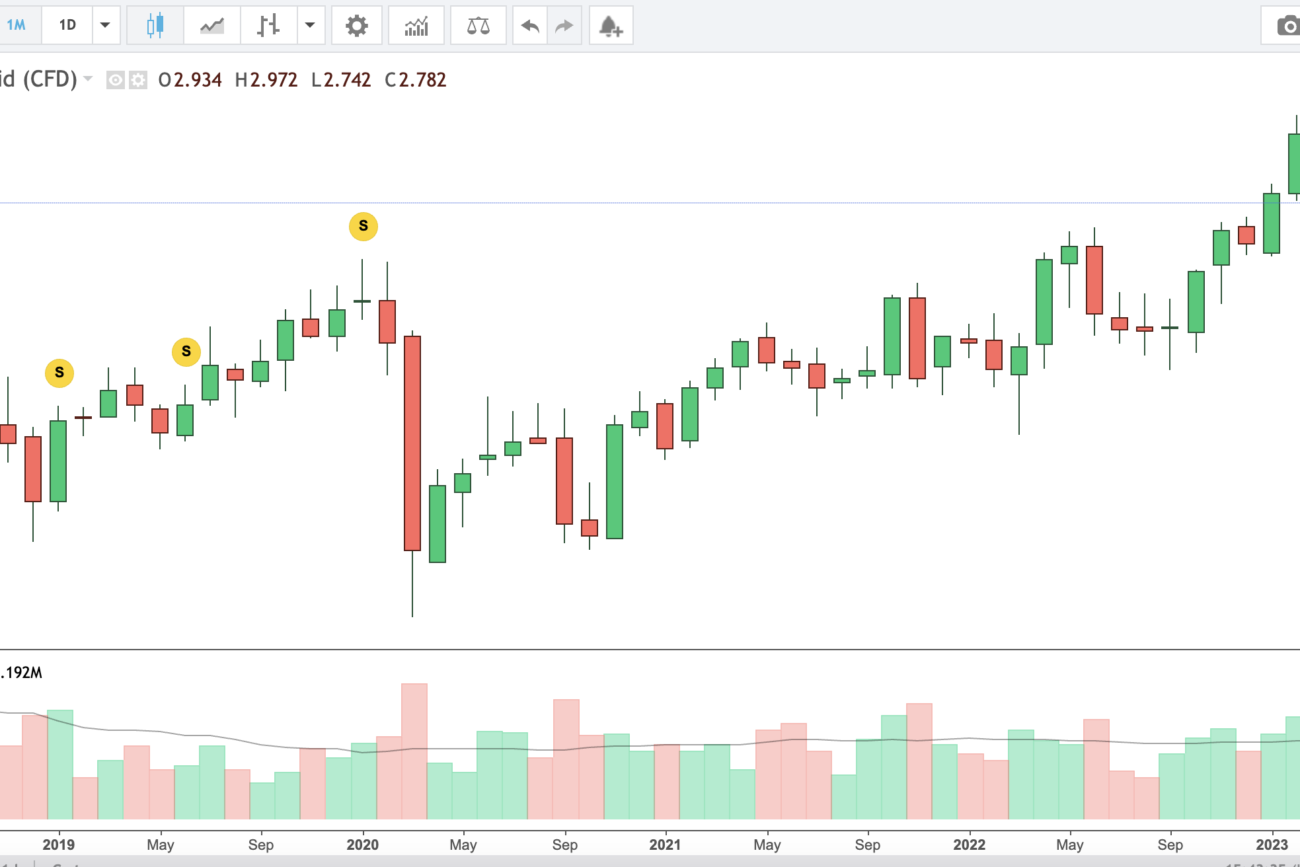

La cuestión es que a lo largo de estos años me trajo muchos quebraderos de cabeza hasta que por fin todo se alinea, reduce deuda, salta al Ibex 35 y vuela el valor hasta los 3,2 Euros, que era mi precio objetivo.

Veo que intenta en varias ocasiones romper ese máximo histórico, no me gusta el ambiente tan positivo ahora que hay alrededor de la compañía, vendo y me voy con el dinero.

Desde los 1,6 la vendo en 3,1€ puesto que creo que está perdiendo volumen, quizás que sabemos seguirá subiendo pero mi estrategia era esa, no ganar más dinero.

La mantuve cuando en pleno Covid cayó hasta los dolorosos 0.95€

2. ¿Qué hago con esa inversión?

Llego a la siguiente conclusión, dado que era una compañía dedicada al sector de la construcción, pensé en seguir con ese dinero con ese mismo sector para continuar con la estrategia de la construcción, localizo una compañía barata. La estudio, me gusta su negocio, la veo disruptiva, y me lanzo a la piscina. Digo esta compañía da respuesta a muchos problemas que pueden haber en distintas reformas. Creo que tiene un toque original y disruptivo de enfrentar la construcción y además podría llegar para quedarse ese estilo.

Antiguamente se pintaba con andamio las fachadas y poco a poco los trabajos de altura se fueron imponiendo. Por lo que, ¿por qué no podía la construcción cambiar su modelo de trabajo y sustituyendo un andamio por trabajos de altura?

Había una duda que me rondaba la cabeza, es donde echarían los escombros esta compañía. Me puse un vídeo y vi como lo hacían, estaba convencido de ese negocio está validado y preparado para comerse al mercado.

3. Paso a ver sus cuentas:

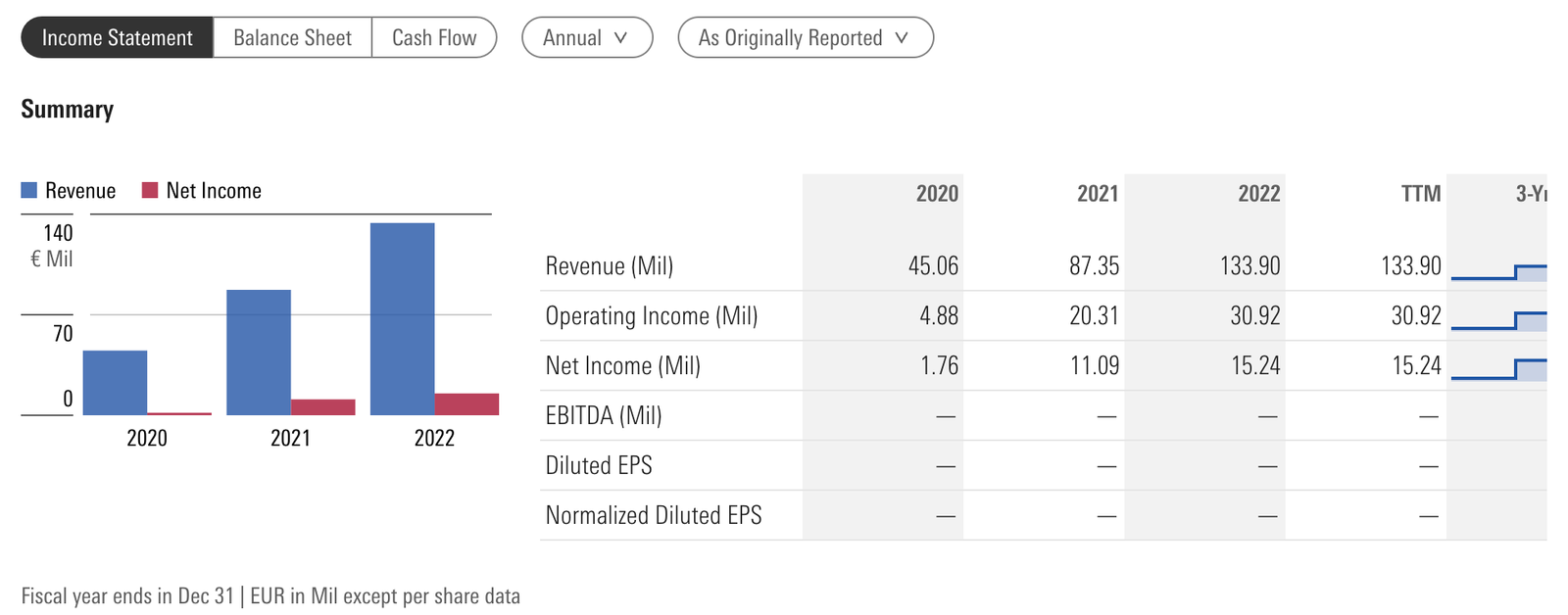

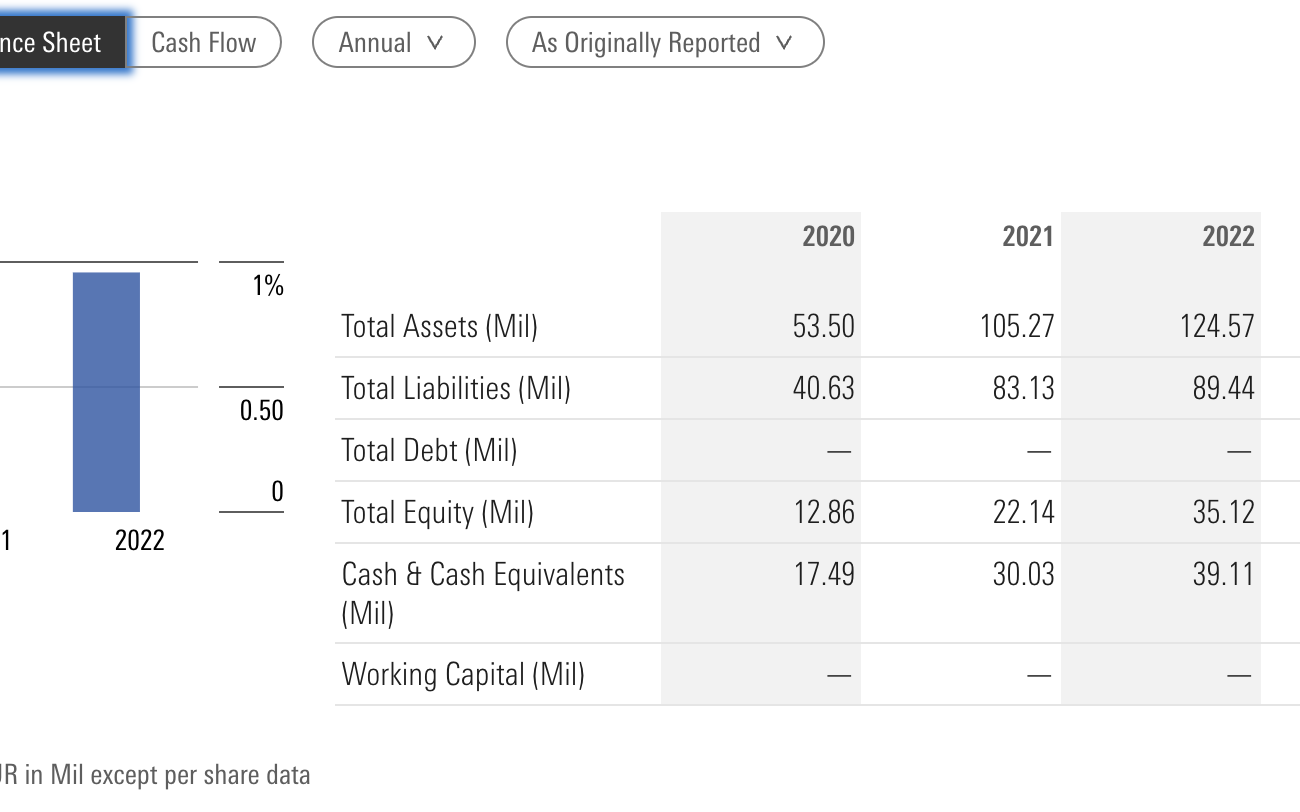

Con un crecimiento en los últimos años totalmente exponencial y cotizando a múltiplos baratos, no puedo dejar de acaparar mi atención.

Aumentos tanto en cuanto gana como disminuyendo el coste de las ventas e incrementando las contrataciones de los empleados.

Por lo que me parece una estrategia bastante fiable, cambiar una compañía del Ibex 35 con una fuerte deuda y subida en bolsa, por una disruptiva con un modelo de negocio que me atrae.

Abro mi posición el jueves 21 de Septiembre, el viernes sale con fuerza el valor incrementándose un 3% arriba, genial para ampliar el margen de seguridad.

De pronto el lunes día 25, cae el valor con fuerza hacia un -14%… me quedo asombrado, no hay presentación de resultados, no hay noticias, y sube hasta un -5%, lo primero que pienso es, esto es un pull back, las instituciones han ejercido presión a la baja para posicionarse al alza. Todo me resulta muy raro, no me tiembla el pulso acudo a Bloomberg y voalà, resulta que ha fallecido de manera repentina su CEO y fundador Ricardo Iovino, por lo que qué hago, lo que mejor se me da, pensar e interpretar.

Se pasan decenas de ideas por la cabeza, Y si es el Mark Zukerberg de Ediliziacrobática. Y si era el motor o y si hay una gran oportunidad para mi ahora.

Por lo que enumero lo siguiente:

1. Estamos ante una compañía de Growth por lo que más que la marca personal lo que puede llevarla al éxito es su modelo de negocio, el caso de Meta, no sabíamos de su fundador hasta pasado unos años de éxito en el Nasdaq, antes veíamos lo bueno que era Facebook.

2.Confirma su apertura hacia el extranjero, por lo que ya sabemos que el crecimiento va a seguir siendo su Fortaleza en su DAFO.

3. La bolsa descuenta hasta niveles de pandemia, donde el precio en el que se sitúa ahora mismo los 13€ fue roto al alza justo cuando vino la euforia del confinamiento.

4. Parece que no hay indicios de que vaya a romper ese soporte.

5. Su valor haciendo un DFC esta aproximadamente en 25€ puesto que tiro del paracaídas.

6. Lo primero que hago es pensar de donde viene ese dinero y que supone para mi, es decir, como esto podía pasar, veo ese nivel de dinero como puede afectar a mi cartera, y forma parte del estilo más especulativo de mi cartera puesto que es lo que menos grueso monetario, por lo que no se verá afectada mi cartera.

7. Como esto podía suceder, por supuesto que hice mi estrategia de las cuatro entradas, de modo que en ese soporte compro el 25% del dinero que tenía para ese valor, quedando así el 75% del capital que disponía de ese dinero invertido y un 25% para en caso de que siga cayendo o rompa máximos, confieso que entré con el 50% del valor, por lo que fue una gran apuesta, no olvidemos que es la parte mas especulativa de mi cartera, ese dinero está preparado para que se multiplique varias veces a lo largo de mis inversiones o que incluso, dignamente. Quiebre.

Por lo que como siempre, no trato de adivinar nada, y nada me queda grande o me produce tristeza o euforia, tenía un plan, con un significado específico de ese dinero.

A menudo en mis inversiones ni me siento un fracasado ni me siento un sabio del mercado, tan sólo invierto, analizando y gestiono los errores, identifico las subidas verticales para cortarlas y dejo fluir los beneficios rentables a lo largo de los años.

Quizás es la mejor forma de superar todos los sesgos.